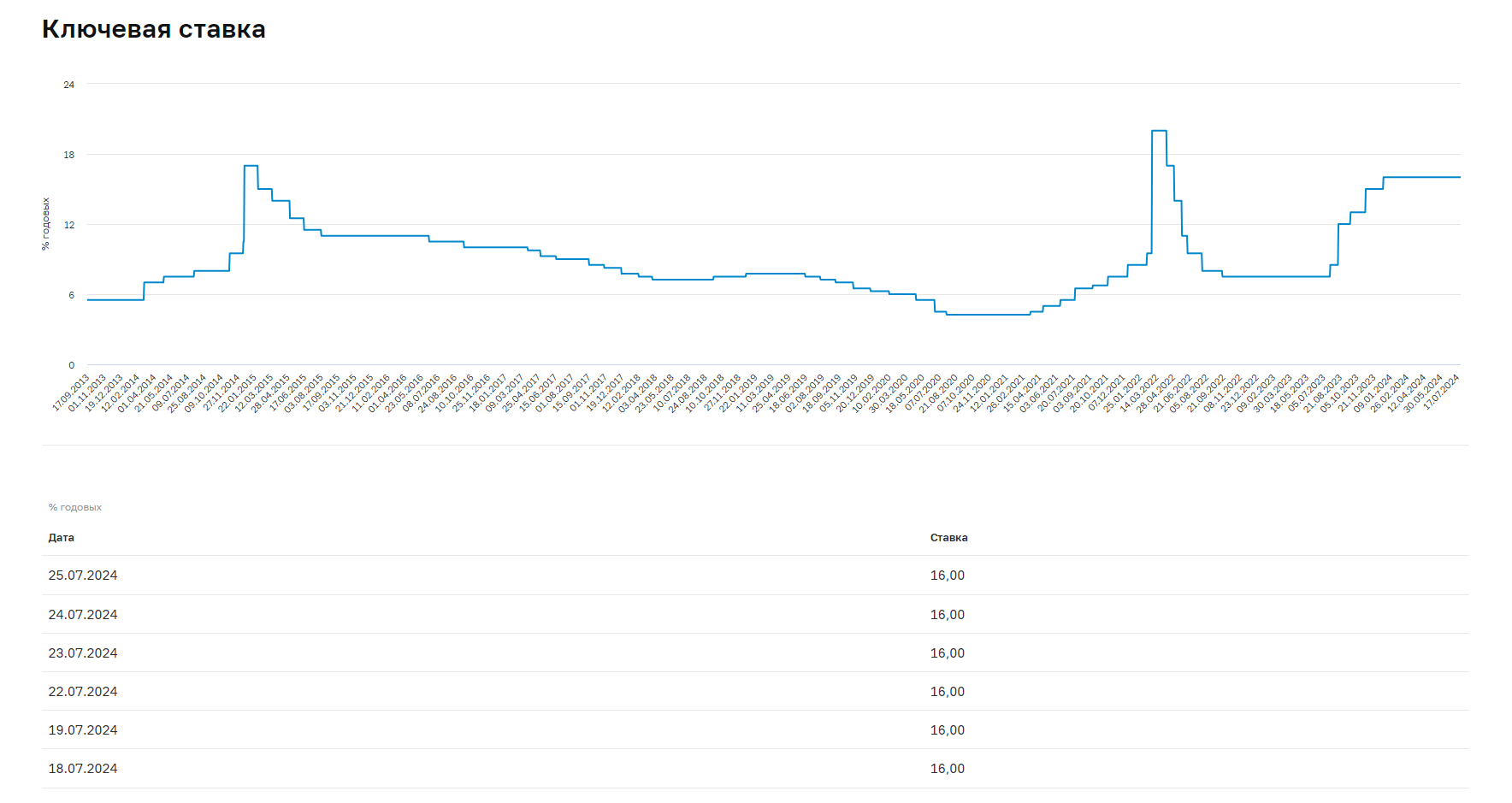

Ключевая ставка ЦБ: как менялась последние 10 лет

26 июля ЦБ РФ примет решение по ключевой ставке: эксперты прогнозируют ее рост до 18% годовых. Это почти максимальный показатель за последние 10 лет: выше он был только в 2022 году, когда регулятор поднял его до 20%. На таком уровне ставка продержалась всего месяц.

Редакция Движение.ру рассмотрела, как показатель менялся за последние десять лет и как влиял на рынок недвижимости.

Что такое ключевая ставка и как она менялась

Ключевая ставка — это процент, под который Центральный банк РФ кредитует коммерческие банки, а также принимает у них денежные средства на хранение.

На сайте ЦБ можно найти данные по ключевой ставке с сентября 2013 года, тогда ее значение составляло 5,5%. Наибольшем же значением является показатель в 20% в феврале 2022 года.

С 2016 по 2019 годы ЦБ не изменял ключевую ставку более чем на 0,5 п.п. за одно заседание.

С конца июля 2020 года ключевая ставка находилась на историческом минимуме — 4,25%, и оставалась на нем до марта 2021 года. После, чтобы замедлить инфляцию и привести ее к целевому уровню, ЦБ начал постепенное повышение.

В феврале 2022 года снова возникла угроза резкой инфляции: рубль начал быстро падать по отношению к доллару и евро. 28 февраля Центробанк ответил на это, подняв ключевую ставку до уровня 20% (+10,5% п.п.). такой рекордный показатель продержался месяц и уже в апреле рост цен замедлился и ЦБ начал постепенно снижать ставку.

С июля 2023 года регулятор вновь начал цикл повышения до 16%. С тех пор ставка сохранялась на этом уровне.

На что влияет ключевая ставка

Доходность облигаций. Государства и компании выпускают облигации с процентной ставкой, немного превышающей ключевую ставку ЦБ. При ее росте выпускаются новые облигации с более высокой доходностью. При снижении ставки доходность новых выпусков становится несколько ниже. Если ключевая ставка снижается, стоимость ранее выпущенных облигаций растет, так как их доходность остается выше. И наоборот, при росте ключевой ставки новые облигации становятся более привлекательными, что снижает цену старых выпусков, следует из данных финансового маркетплейса Банки.ру.

Налоги. В России ключевая ставка является важным элементом при расчете налогов и штрафов. Например, при задержке зарплаты работодатель обязан выплатить пени в размере 1/300 от ставки ЦБ за каждый день задержки. Также ставка применяется в расчете пеней за просроченные налоговые платежи.

Инфляция. Банк России использует ключевую ставку для контроля инфляции. Изменение ставки влияет на стоимость финансирования в экономике, что отражается на потреблении товаров и услуг, а также на спрос и предложение. В итоге это влияет на темпы прироста цен. Полное воздействие изменения ключевой ставки на совокупный спрос и инфляцию происходит через три-шесть кварталов. ЦБ стремится удерживать инфляцию на уровне 4% в год, считая его оптимальным для экономики.

Курс рубля. Изменение ставки ЦБ влияет на процентные ставки на рынке, что в свою очередь сказывается на привлекательности инвестиций в рублях. Рост или спад интереса к рублевым активам способствует укреплению или ослаблению курса рубля. Это играет важную роль в формировании внутренних цен. Обычно при снижении ставки рубль слабеет, а при ее повышении — укрепляется.

От чего зависит ключевая ставка:

- Изменение темпов годовой инфляции;

- Колебания инфляционных ожиданий населения;

- Корректировки в кредитно-денежной политике;

- Изменение темпов роста ВВП.

Как ключевая ставка влияет на ипотеку

Ключевая ставка ЦБ влияет на ипотечные ставки аналогично влиянию на другие виды кредитов. Когда она снижается, розничные ставки также уменьшаются, делая займы более доступными и стимулируя рынок.

Именно по этой причине в 2020-2021 годах был ипотечный бум, пишет ТАСС. В тот период ставка была на рекордно низком уровне — всего 4,25%.

Подъем ключевой ставки, наоборот, ведет к удорожанию жилищных кредитов. Например, повышение ставки до 20% в феврале 2022 года создало барьер для рынка, почти полностью парализовав выдачу ипотеки, следует из данных ЦИАН. Ипотеку под 20,4–21% решились брать немногие. В результате спрос на первичное жилье в 2022 году снизился на 12%, а на вторичное — на 14% по сравнению с 2021 годом.

Последствия низкой ключевой ставки:

- пониженные ставки по кредитам;

- низкие проценты по банковским вкладам;

- увеличение экономики и производства;

- повышение покупательной способности;

- увеличение инфляции.

Последствия высокой ключевой ставки:

- высокие проценты по кредитам;

- увеличенные ставки по банковским вкладам;

- замедление темпов экономики и производства;

- снижение покупательной способности;

- уменьшение инфляции.

Ключевая ставка и ставка рефинансирования: отличия

С 1 января 2016 года ставка рефинансирования приравнена к ключевой ставке Банка России. Ранее ставка рефинансирования была фиксированной и составляла 8,25%, тогда как ключевая ставка в этот период колебалась и доходила до 17%.

Разница между двумя видами ставок заключается в их функциях:

- Ключевая ставка — более важная, так как определяет денежно-кредитную политику страны. Она служит инструментом воздействия на экономику и уровень инфляции;

- Ставка рефинансирования — пассивная величина, влияющая лишь на размер некоторых налоговых начислений.

Напомним, в России ключевая ставка действует с сентября 2013 года. За последние 11 лет она колебалась между 4,25% и 20%. Минимальное значение было в период пандемии — с июля 2020 по март 2021 года. Самое высокое значение было весной 2022 года и обусловлено санкционным кризисом.

Следующее заседание совета директоров Банка России по ключевой ставке состоится 26 июля 2024 года.

Фото: ru.freepik.com

в удобном формате