Налоговый вычет за покупку квартиры: инструкция и список документов

37% россиян знают о налоговом вычете и активно пользуются этим инструментом, утверждает «Авито Работа». 62% опрошенных сервисом получали имущественный вычет, который позволяет вернуть при покупке жилья до 260 тыс. руб. реальными деньгами, а при наличии ипотеки — дополнительно 390 тыс. Как вернуть налог сразу двум супругам, может ли воспользоваться таким правом пенсионер и какие документы необходимо подать в ФНС, рассказали эксперты.

Что такое налоговый вычет и за что его дают

Налоговый вычет представляет собой снижение налогооблагаемого дохода при расчете НДФЛ или возврат части налога, который человек уже уплатил [1]. Возврат можно оформить за образование, медицинские расходы, инвестиции и другие действия. Но самый востребованный вариант — это имущественный вычет за покупку жилья. Им можно воспользоваться после приобретения квартиры, жилого дома, таунхауса, участка земли для строительства или доли в этих объектах.

Кому положен налоговый вычет за покупку квартиры

Каждый трудоспособный гражданин вправе получить деньги от государства [2], если он:

- Является налоговым резидентом РФ, т. е. проживал в стране не меньше, чем 183 календарных дня в году.

- За свой счет приобрел жилье в РФ и готов подтвердить сделку документально [2].

- Получает зарплату от деятельности в России, а также платит НДФЛ — 13% от заработка. Человек может платить этот налог, если он работал, сдавал в аренду недвижимость, продал квартиру или машину либо оказывал услуги по договору [3].

Когда можно подавать заявление на возврат налогового вычета

У всех категорий граждан, помимо пенсионеров, возможность вернуть уплаченные деньги возникает в следующем после получения документов на собственность году. Допустим, человек стал владельцем недвижимости в 2024 году, претендовать на выплату он может с января 2025 года. Кроме того, возврат возможен:

- За прошлые периоды. В таком случае появится право на полную сумму прошлогоднего НДФЛ или на отчисления за три прошлых года.

- За текущий год — сразу после заключения сделки. Если обратиться к работодателю, то 13% из зарплаты вычитать перестанут.

Имущественный вычет, в отличие от социальных, не зависит от периода оплаты расходов. Если годовые отчисления не покрывают лимит возврата, который положен по закону, деньги можно получать частями.

«Если в год приобретения квартиры не удалось подать заявление в ФНС, можно отправить его позже: срока давности нет. Например, если человек сейчас работает в статусе самозанятого, но позднее у него появляются доходы, облагаемые НДФЛ, он вправе подать декларацию. Право вернуть деньги есть даже через 10–15 лет или если недвижимость давно продана», — поясняет Екатерина Горохова, генеральный директор юридической компании «НАФКО».

Сумма налогового вычета: какую можно получить

Все зависит от особенностей сделки и ее участников.

Стандартный размер

Зависит от того, сколько денег собственник потратил на недвижимость. Имущественный вычет ограничен по сумме: он рассчитывается исходя из трат в 2 млн руб., даже если стоимость жилья выше. Один налогоплательщик может компенсировать 260 тыс. руб. за покупку жилья [4].

Получать деньги можно частями, в течение нескольких лет, пока сумма не вернется полностью [5].

- Например, Вероника потратила на квартиру 9,2 млн руб., но сможет оформить возврат только с 2 млн руб. Каждый месяц работодатель удерживает с зарплаты девушки НДФЛ — 13% от 80 500 руб.

Посчитаем налог: 80 500 × 0,13 = 10 465 руб. в месяц, а за год — 10 465 × 12 = 125 580 руб.

По закону девушка имеет право на вычет в 260 тыс. руб. Чтобы получить вычет полностью, Вероника может подавать документы каждый год и возвращать сумму частями. В первые два года она заберет по 125 580 руб., а в третий — остаток в 8840 руб.

Если хочется получить от государства максимум, а цена недвижимости не позволяет это сделать, в общие затраты можно включить отделку и проведение коммуникаций.

«Если квартира изначально продавалась без отделки, можно учесть дополнительные затраты. Деньги могут быть потрачены на отделочные материалы, услуги мастеров и разработку проекта или сметы. Если покупали жилой дом, можно учесть расходы на электро- или газоснабжение, канализацию и подключение воды. Важно сохранять все подтверждающие документы: бумажные или электронные чеки, банковские переводы», — уточняет Екатерина Горохова, генеральный директор юридической компании «НАФКО».

При покупке жилья в ипотеку можно компенсировать и часть затрат по уплаченным банку процентам. На них действует отдельный лимит в 3 млн руб., что позволяет компенсировать 390 тыс. руб. на одного налогоплательщика.

Квартира куплена в браке

Каждый из супругов имеет право на имущественный вычет — можно оформить возврат как за траты на квартиру, так и по ипотечным процентам [6].

Если жилье оформлено в долевую собственность, вычет делится пропорционально доле. А если квартиру или дом покупал кто-то один, расходы разрешается распределить по заявлению. Его надо передать в ФНС вместе со свидетельством о браке.

«Получить деньги от государства может любой из супругов, даже если право собственности и документы об оплате оформлены на одного из них. Распределить вычет можно в любой пропорции», — отмечает Екатерина Горохова, генеральный директор юридической компании «НАФКО».

- Например, Татьяна и Андрей взяли ипотеку на новостройку стоимостью 5,3 млн руб. У каждого из них есть лимит — 2 млн руб. Это дает возможность вернуть по 260 тыс. руб. на человека, а всего — 520 тыс. руб. Также можно компенсировать деньги за проценты по ипотеке — по 390 тыс. руб. каждому, а на двоих — 780 тыс. руб. Таким образом, итоговая сумма к возврату на двоих супругов может достигать 1,3 млн руб.

Если у одного из супругов нет заработка, с которого отчисляется НДФЛ, забрать выплату из бюджета он не сможет. Передать свою часть лимита другому по закону тоже нельзя [6].

Квартира куплена пенсионером

Пенсионеры могут брать в расчетный период не только прошлый год, но и несколько предыдущих [4]. Сюда входит год покупки недвижимости и три предшествующих года, в которые пенсионер работал официально и отчислял НДФЛ.

Например, в сентябре 2024 года Елизавета купила квартиру, а позже вышла на пенсию. Она может подать декларацию в ФНС за четыре года — с 2021 по 2024 год. Сумма вычета будет зависеть от размера зарплаты, даже если налогооблагаемого дохода сейчас нет [4].

Для статуса пенсионера важно оформить выход на пенсию [4], но при этом можно параллельно продолжать работать. Если есть доход, с которого отчисляется НДФЛ, пенсионер сможет получать возврат, пока не выберет всю доступную сумму лимита.

Какие документы нужны для налогового вычета за покупку квартиры

Чтобы получить возмещение из бюджета, собирают пакет документов:

- Паспорт гражданина РФ.

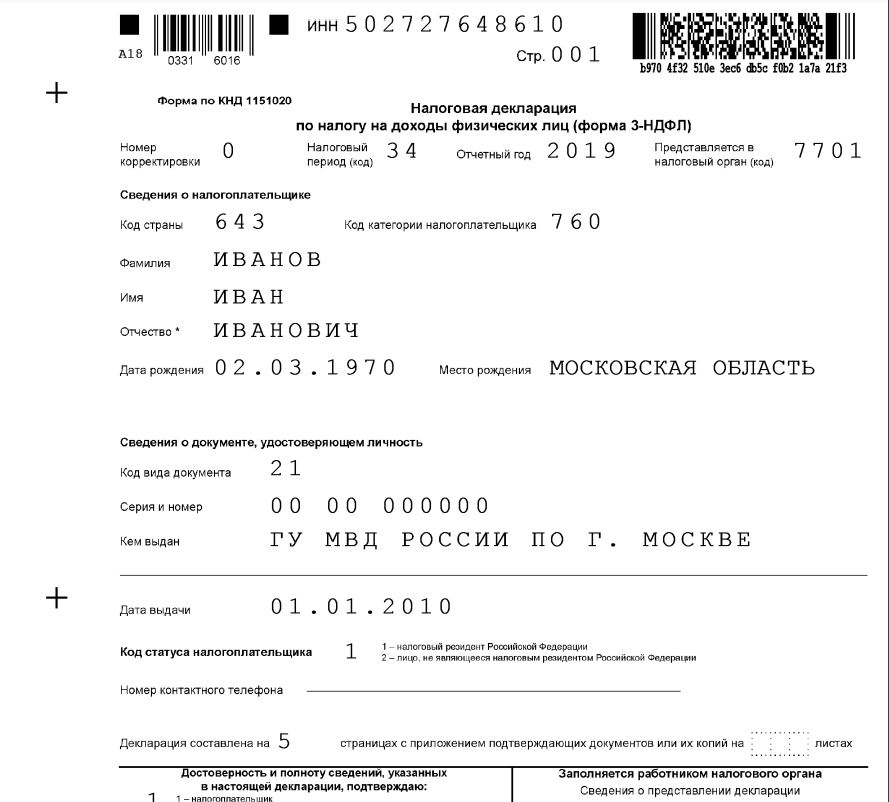

- Декларация по 3-НДФЛ. Для оформления вам понадобится справка о доходах и налогах физического лица — можно запросить ее в бухгалтерии или скачать на портале Федеральной налоговой службы.

- Договор купли-продажи или участия в долевом строительстве либо договор уступки права требования. Еще один важный документ, который подтверждает сделку, — акт приема-передачи.

- Выписка из Единого государственного реестра недвижимости или свидетельство о праве собственности.

- Целевой кредитный договор или договор ипотеки, заключенный с банком, график погашения кредита и уплаты процентов за пользование средствами — нужны, если недвижимость куплена в ипотеку.

- Письменное заявление супругов о распределении возмещаемой суммы требуется, если супруги купили недвижимость и разделили расходы между собой.

- Копии платежных документов: квитанций, бумажных или электронных чеков [5].

Как получить налоговый вычет за покупку квартиры

Есть несколько способов, с помощью которых оформляют имущественный вычет, — по облегченной схеме или в общем порядке.

Использовать упрощенный формат

С 2021 года появился удобный и быстрый способ получить деньги, когда собственнику не нужно готовить объемный пакет документов. Налоговые органы получают сведения о сделке через банки. На сайте ФНС указаны кредитные организации, которые уже подключились к упрощенному порядку. По имущественному вычету это Сбер, ВТБ или «Центр-инвест» [7]. Количество налоговых агентов может расти, поэтому о возможности лучше узнавать в банке, который выдал ипотечный заем.

Если условия для упрощенной схемы совпали, процесс выглядит так:

- Налогоплательщику не надо заполнять декларацию 3-НДФЛ и прикреплять подтверждающие документы [8].

«ФНС получает информацию о наличии у гражданина права на вычет от налоговых агентов, например банков, органов исполнительной власти и других источников», — объясняет Екатерина Горохова, генеральный директор юридической компании «НАФКО».

- Как только в налоговую службу приходят данные, она одобряет возврат, а в личном кабинете физического лица появляется предзаполненное заявление, которое останется подписать. На проверку документов отведен месяц, а на выплату — до 15 дней.

«Плюс для гражданина в том, что не придется заниматься заполнением документов самостоятельно, привлекать консультанта для составления декларации и т. д.», — уточняет Елена Степнова, налоговый консультант компании «Селен Гранд».

Если лимит в 260 тыс. руб. не выбран в первый же год, то в следующем вновь придется подавать декларацию. Однако по новой полный пакет документов собирать не нужно. Основные документы по сделке: договор купли-продажи, кредитный договор и другие — остаются в базе налоговой. Предоставить нужно будет только те справки, которые потеряли свою актуальность. Например, об уплаченных процентах.

Подать декларацию 3-НДФЛ лично или онлайн

Чтобы получить вычет за покупку в общем порядке, нужно заполнить декларацию 3-НДФЛ — ее используют, чтобы задекларировать доход. За каждый налоговый период — обычно это календарный год — заполняется отдельная форма. Также надо прикрепить бумажные или электронные копии подтверждающих документов. Если ФНС захочет провести проверку, она сделает запросы: в банки, Росреестр, органы ЗАГС, СФР или к нотариусам.

«Около 60% налогоплательщиков заполняют декларацию самостоятельно. Для удобства на сайте ФНС есть образцы для получения обоих видов вычета: и по расходам за покупку жилья, и за погашение процентов по ипотеке. Если же сделка была сложная или человек не разбирается в тонкостях заполнения, он может обратиться к консультанту, который поможет в оформлении документов. В среднем услуги специалистов стоят от 1000–1500 руб.», — рассказывает Елена Степнова.

Подать заявление на вычет при покупке недвижимости в налоговую инспекцию можно тремя способами.

1. Лично

Понадобится скачать шаблон, заполнить и распечатать его. Декларацию с нужными документами потребуется отнести в инспекцию по месту жительства (прописки). На сайте ФНС можно уточнить, в какое отделение обращаться.

2. По почте

Необходимые бумаги нужно собрать в конверт и отправить заказным письмом с обязательной описью вложения [9].

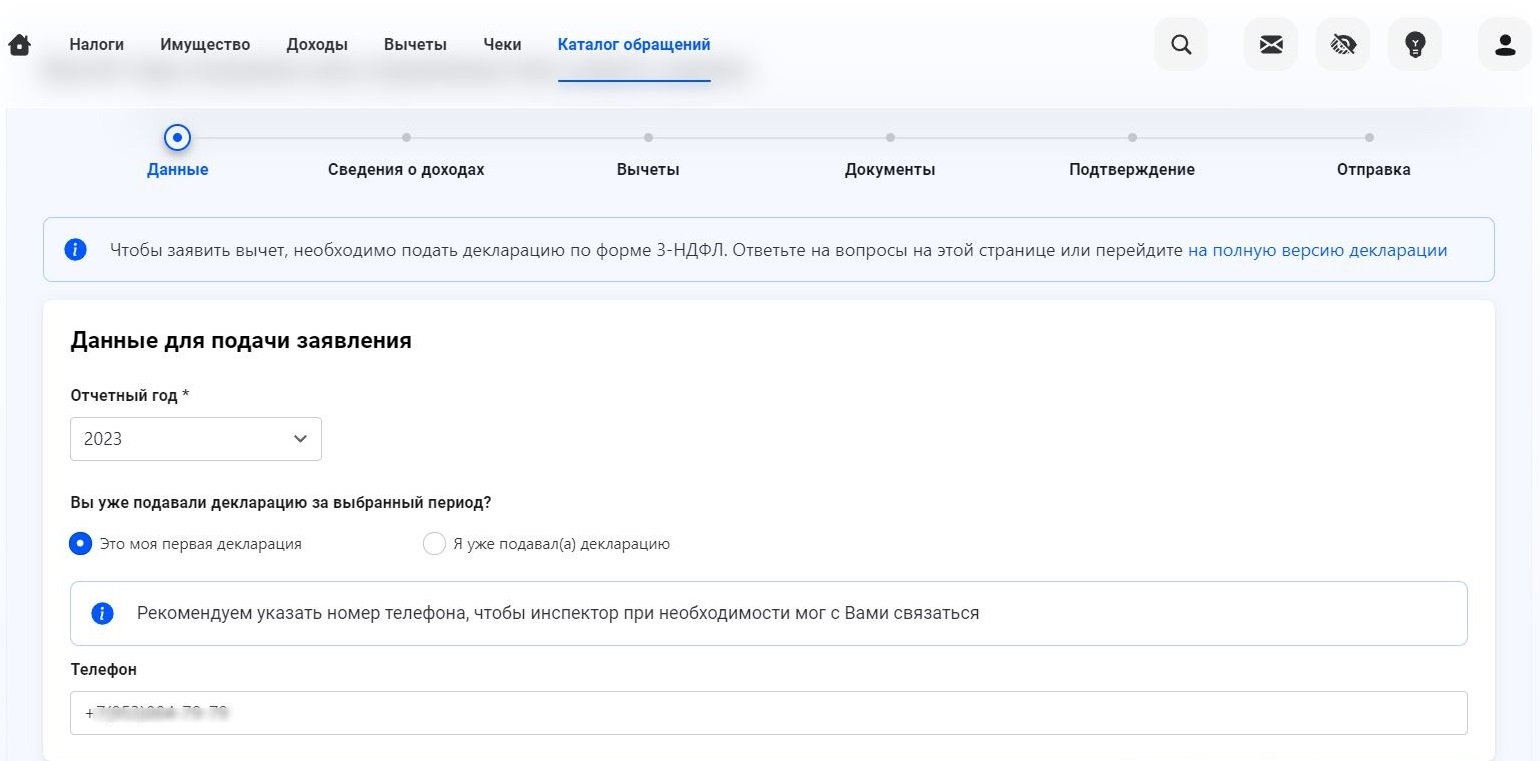

3. Онлайн

На сайте ФНС необходимо заполнить заявление через личный кабинет налогоплательщика — там есть та же форма декларации.

Авторизоваться в личном кабинете можно тремя способами: получить логин и пароль лично в налоговой, с помощью квалифицированной электронной подписи или через учетную запись ЕСИА для входа на портал «Госуслуги».

При переходе в заявление в личном кабинете потребуется добавить данные об объекте недвижимости, информацию о доходах и подтверждающие документы.

Отправить декларацию также можно через Госуслуги. Для этого ее нужно скачать с сайта ФНС, заполнить и сохранить на компьютере в формате XML, а затем отправить через раздел «Штрафы. Налоги» на Госуслугах.

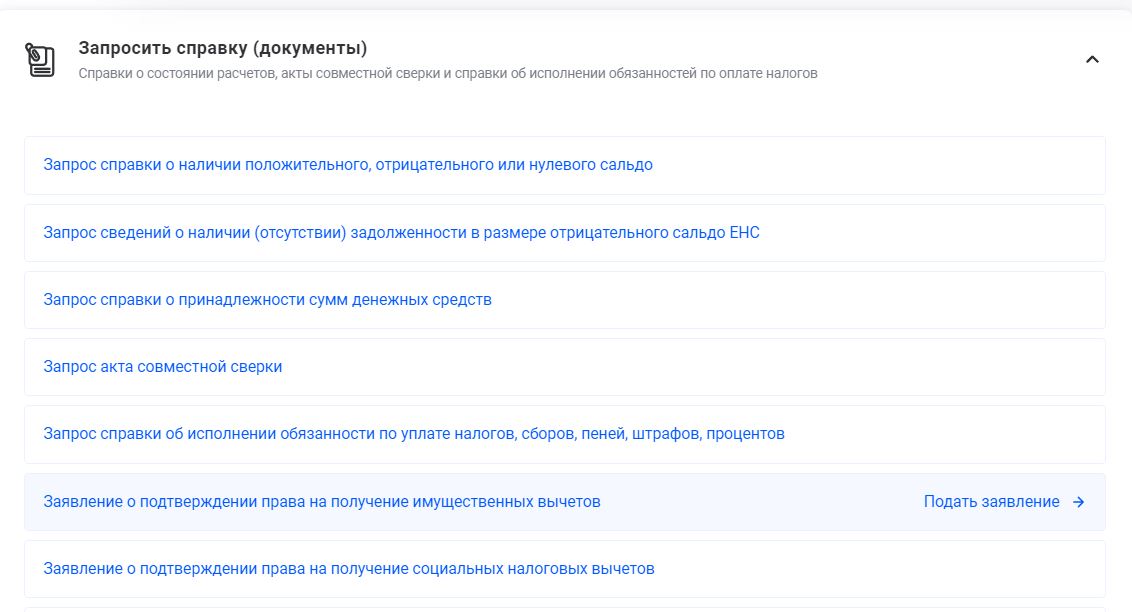

Оформить через работодателя

Для этого необходимо подать заявление в личном кабинете на сайте ФНС и вместе с пакетом документов отнести их в бухгалтерию на работе.

Чтобы оформить заявление, нужно выбрать раздел «Каталог обращений» и зайти в «Запросить справку (документы)».

В течение 30 дней после подачи заявления ФНС проверит данные и передаст заявление работодателю. После этого он перестанет удерживать НДФЛ с заработной платы, а еще вернет уже уплаченный налог с начала года [5].

В течение 30 дней после подачи заявления ФНС проверит данные и передаст заявление работодателю. После этого он перестанет удерживать НДФЛ с заработной платы, а еще вернет уже уплаченный налог с начала года [5].

- Например, Иван работает учителем и получает зарплату 60 900 руб. на руки (за минусом НДФЛ 9100 руб.). Это значит, что в течение года он может вернуть 109 200 руб.

9100 × 12 = 109 200 руб.

Если написать заявление, работодатель не будет удерживать эту сумму, а Иван сможет получать зарплату с учетом НДФЛ — по 70 тыс. руб. каждый месяц.

Сколько раз можно получить налоговый вычет за покупку квартиры

В Налоговом кодексе РФ закреплено, что возврат при покупке жилья можно получать только один раз. Если собственник воспользовался правом на вычет частично, остаток получится «добрать» на других объектах.

- Мария купила квартиру стоимостью 1 млн 960 тыс. руб. и уже получила за нее 254 800 руб. Она может вернуть деньги из бюджета с оставшихся 40 тыс. руб., если купит еще одну недвижимость в будущем.

Эти правила актуальны с 1 января 2014 года — ранее действовали другие нормы. Вычет за жилую недвижимость был доступен однократно и по одному объекту:

- Например, в 2013 году Антон приобрел квартиру за 1,68 млн руб. и получил за нее 218 400 руб. Оставшиеся 41 600 руб. вычета «сгорели», вернуть их было нельзя.

«Если недвижимость приобретали до 2014 года, при расчете возврата будут применяться правила, которые действовали на дату покупки», — отмечает Елена Степнова, налоговый консультант компании «Селен Гранд».

Проценты по ипотеке можно вернуть только за один объект [4]. Если приобрели квартиру и оформили возврат и на сумму процентов, при покупке второго объекта такой возможности уже не будет.

Когда нельзя получить имущественный вычет за квартиру

Налоговый кодекс устанавливает и некоторые ограничения на получение вычета. Вернуть деньги из бюджета не выйдет в следующих случаях:

- Самозанятым или ИП на УСН.

«Эти категории граждан не могут возвращать расходы за недвижимость. У них нет налогооблагаемой базы, поэтому с их фонда оплаты труда НДФЛ не уплачивается», — уточняет Елена Степнова, налоговый консультант компании «Селен Гранд». - При покупке садового домика или апартаментов. Эти типы недвижимости не считаются жильем, поэтому возврат на них недоступен.

- При покупке жилья у родственников. Деньги не вернут, если покупатель и продавец жилья — взаимозависимые лица [10]. К ним относят близких родственников, например мать, отца, родную сестру или брата, тетю и др. [11].

- При оплате недвижимости из чужих средств. При расчете вычета не будут учитываться средства маткапитала, господдержки, средства, выделенные работодателем, и др. А на сумму собственных и ипотечных средств, вложенных в покупку, выплата будет.

- Если собственник не резидент РФ или живет в стране без регистрации. Здесь учитывается основное требование к налогоплательщику.

- Если квартира получена в подарок или по наследству. При наследовании или дарении вычет за покупку не положен, так как собственные средства не были потрачены [12].

Главное о налоговом вычете на покупку квартиры

- Налоговый вычет — это возврат до 13% от суммы расходов на покупку жилья (квартиры, дома, доли, земли под строительство) за счет уплаченного ранее НДФЛ.

- Право на вычет есть у налогового резидента РФ, который купил жилье за собственные или кредитные средства и платит НДФЛ (13%).

- Максимальная сумма возврата: 260 000 рублей с расходов на покупку (лимит 2 млн руб.) и дополнительно 390 000 рублей с уплаченных процентов по ипотеке (лимит 3 млн руб.).

- Супруги могут получить вычет вдвоем (до 520 000 руб. за покупку и 780 000 руб. за проценты), даже если недвижимость оформлена на одного из них.

- Пенсионеры имеют право перенести вычет на три предыдущих года, когда они работали и платили НДФЛ.

- Получить вычет можно через ФНС (подав декларацию 3-НДФЛ), в упрощенном порядке через банк (например, Сбер, ВТБ) или через работодателя.

- Вычет предоставляется один раз в жизни, но остаток неиспользованного лимита (с 2014 года) можно перенести на следующий объект. Вычет за проценты по ипотеке дается только за один объект.

Комментарии могут оставлять только авторизованные пользователи